086. 生前贈与

| Q:「一括贈与非課税制度」(教育資金、結婚・子育て資金、住宅取得等資金の贈与の特例)や「暦年贈与」「相続時精算課税」等 ” 生前贈与の特例等 ” を利用できる「相続税対策」としては、どのようなものがありますか? |

| A:「一括贈与非課税制度」は 非課税限度額の変更がある場合もあるが 富裕層の節税封じを一段と強化しつつ期間の延長がされている 生前贈与で一定の節税効果を見込めることは多いが 贈与が有利かどうかは慎重に見極めたい |

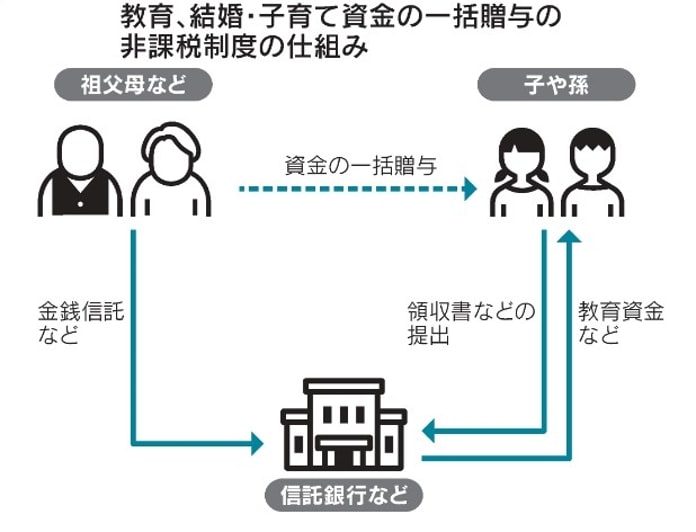

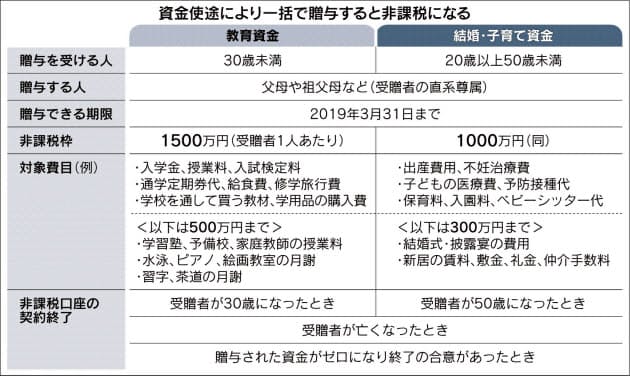

| 「教育資金贈与信託」(教育資金一括贈与非課税制度 26年3月末で終了)・「結婚・子育て支援信託」(結婚・子育て資金一括贈与非課税制度) |

|---|

〇 非課税贈与の期限(23年度税制改正)

教育資金 → 2026年3月末で終了

結婚・子育て資金 → 2027年3月31日まで延長

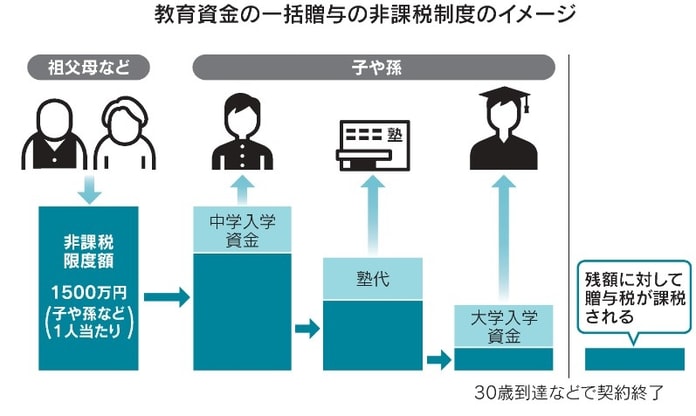

| 「一括贈与非課税制度」(教育資金)のメリット |

|---|

| 〇 非課税贈与の期限 → 2026年3月末で終了 〇 受贈者が30歳になった時点で在学中であれば 40歳まで期間を延長(ただし 40歳になるまでに学校等を卒業した場合は その年の年末に期間が終了し 使い切れなかった金額に対して贈与税が課税される) 〇 贈与を受けてから3年以内に贈与をした祖父母等が亡くなった場合 受贈者が23歳以上であれば 贈与の使い残し分を相続財産に加算できる(23歳未満や在学している場合などは除く) 〇 暦年贈与との併用が可能(年間110万円以内ならば 通常の贈与としてもいい) |

| 「一括贈与非課税制度」(教育資金)のデメリット |

| ●子や孫などの要件:前年所得が1000万円超だと適用外 ● 非課税枠内でも 申告期限までに必ず贈与税の申告が必要 ● 贈与税の対象となる教育資金の贈与時期 → 3年以内に限らずすべて ●(相続発生時)受贈者が孫・ひ孫の場合 贈与者の死亡時に使い残しがある場合は → 相続税2割加算とする(23歳未満や在学している場合などは除く) ●(相続発生時)受贈者が23歳以上の場合 習い事(学習塾・予備校・絵画教室の月謝等)に使われるお金は対象外に(平成31年7月1日以降に支払ったお金に対して適用 既に教育資金贈与信託を始めている場合も適用)相続財産が5億円超なら年齢を問わず加算(2023年4月以降の贈与の場合) ● (相続発生時)使い残しがあった場合(上記参照)の贈与税がこれまでの特例税率から一般税率を使うことに(2023年4月以降の贈与の場合) ● 信託銀行等からお金を引き出す際に領収証等が必要など 手続きが大変 ● 教育資金として認められるかどうかの判定が難しい 信託銀行等からお金を引き出す際 教育資金贈与信託に関する細かいルールをいちいち確認しなければならない ● 老後の生活費も考えずに孫に教育資金を贈与してしまい後々困ったことになるケースが多い もともと扶養義務があるのだからその都度教育資金を贈与しても非課税 よく考えましょう |

・こちらを参考に →「直系尊属から教育資金の一括贈与を受けた場合の非課税」(国税庁)

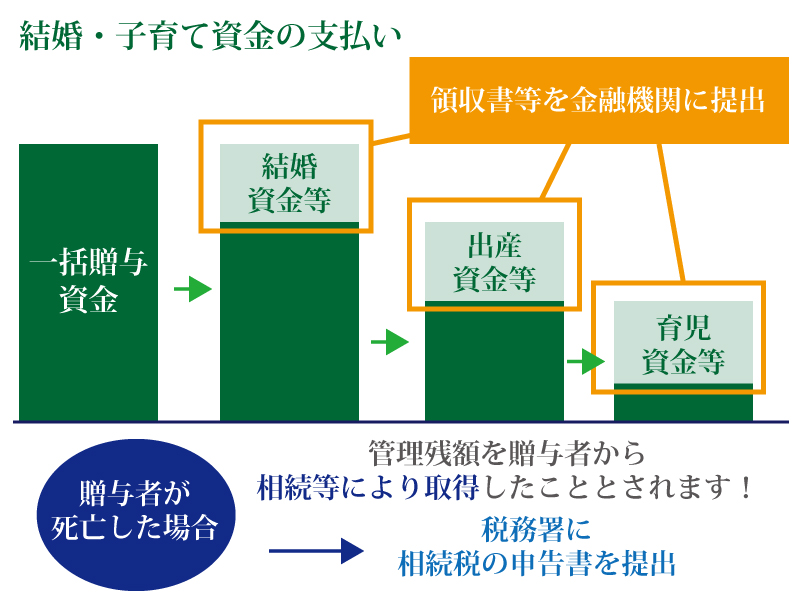

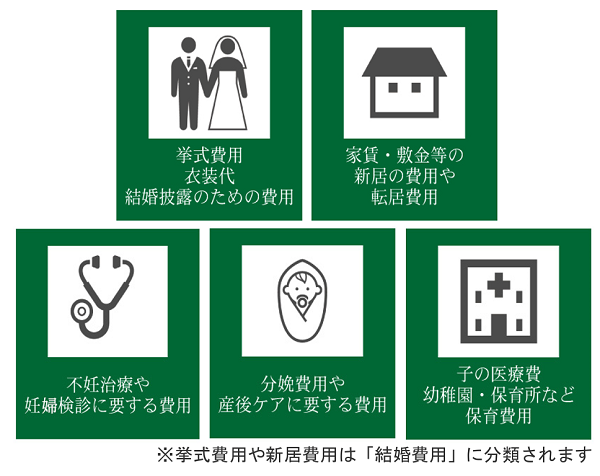

| 「一括贈与非課税制度」(結婚・子育て資金)のメリット |

|---|

| 〇 非課税贈与の期限 → 2027年3月31日まで延長 〇 暦年贈与との併用が可能(年間110万円以内ならば 通常の贈与としてもいい) 〇 成人年齢の引き下げにより 贈与を受ける人は 18歳以上50歳未満に拡大 〇 相続開始前3年以内であっても相続税の課税対象外(非課税適用となった金額のみ有効) 〇 受贈者が孫・ひ孫の場合 贈与者の死亡時に使い残しがある場合(通常は → 相続税2割加算となる)しかし、結婚・子育て資金の一括贈与の場合は 2割加算の対象外 |

| 「一括贈与非課税制度」(結婚・子育て資金)のデメリット |

| ●子や孫などの要件:前年所得が1000万円超だと適用外 ● 非課税枠内でも 申告期限までに必ず贈与税の申告が必要 ● 贈与税の対象となる教育資金の贈与時期 → 3年以内に限らずすべて ● 受贈者が50歳になった時点で贈与財産の残額(使い切れなかった資金)に対して贈与税がかかる その税率が これまでの特例税率から一般税率を使うことに(2023年4月以降の贈与の場合) ● 信託銀行等からお金を引き出す際に領収証等が必要など 手続きが大変 ● 老後の生活費も考えずに孫に結婚・子育て資金を贈与してしまい後々困ったことになるケースが多い もともと 結婚・子育て資金の都度贈与は非課税 よく考えましょう |

・こちらを参考に →「直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」(国税庁)

● 贈与税の税率(→ 一般税率に)

| 基礎控除 後の 課税価格 |

一般税率 (控除額) |

特例税率 (控除額) |

|---|---|---|

| 200万円 以下 |

10% (ー) |

10% (ー) |

| 300万円 以下 |

15% (10万) |

15% (10万) |

| 400万円 以下 |

20% (25万) |

15% (10万) |

| 600万円 以下 |

30% (65万) |

20% (30万) |

| 1000万円以下 | 40% (125万) |

30% (90万) |

*基礎控除後の課税価格 = 年間贈与額 ー 110万円

| 「住宅取得資金等一括贈与非課税制度」 |

|---|

2022年1月1日から2023年12月31日まで(2026年12月31日まで延長)の間に父母や祖父母など直系親族からの贈与により 自己の居住に用に供する住宅用の家屋の新築 取得または増改築等の対価に充てるための金銭を取得した場合に一定の要件を満たすときに

下記表の金額を上限として贈与税が非課税となる

| ■ 適用期限を3年延長 ■ 非課税限度額の上乗せ措置の適用対象となる省エネ性能を厳格化 ・既存住宅・増改築の場合「断熱等性能等級4以上または一次エネルギー消費量等級4以上であること」 ・新築の場合「断熱等性能等級5以上かつ一次エネルギー消費量等級6以上であること」 ・ただし 2023年12月31日までに建築確認を受けた住宅または2024年6月30日までに建設された住宅については 現行要件のまま |

| ■ 「住宅取得資金等一括贈与非課税制度」と「相続時精算課税」 ・一定の要件を満たすときは 贈与者が贈与年の1月1日時点で60才未満であっても「相続時精算課税」を選択できる特例がある ・適用期限が2026年12月31日まで延長 |

| 〇 「相続時精算課税」や「暦年単位の贈与税の基礎控除」と併用して適用できる それぞれ次の金額まで贈与税は課税されない (例:令和6年9月に一般住宅取得のための贈与を受けた場合 非課税限度額は 500万円) ① 「相続時精算課税の特例」と併用した場合 110万円(基礎控除)+ 2500万円(特別控除)+ 500万円(非課税限度額)= 3110万円 ② 「暦年単位の贈与税の基礎控除」と併用した場合 110万円(基礎控除)+ 500万円(非課税限度額)= 610万円 |

| 〇 特別控除の適用に関する具体例 ① 住宅取得資金を贈与により取得した年分以降に財産の贈与を受けた場合 子が父から本年に住宅取得資金の贈与を受け 相続時精算課税制度を取得した場合には 翌年以降の父からの贈与については 父が60才未満であっても 相続時精算課税制度は継続する ② 同一年中に住宅取得資金とそれ以外の財産の贈与を受けた場合 子が父(60才未満)から本年1月に土地(評価額1500万円)の贈与を受け 本年8月に住宅取得資金1000万円の贈与を受けて相続時精算課税制度を取得した場合には 本年1月に受けた土地の贈与についても相続時精算課税制度が適用される |

・上記出典:不動産流通推進センター

■ 非課税限度額

| 省エネルギー性・耐震性等を備えた良質な住宅用家屋 | 1.000万円 |

|---|---|

| 上記以外の住宅用家屋 | 500万円 |

| 「一括贈与非課税制度」(住宅取得等資金)のメリット |

|---|

| 〇 非課税贈与の期限 → 2026年12月31日まで延長 (非課税枠は最大1000万円を維持) 2021年(令和3年)1月以降の贈与については、合計所得金額1000万円以下の者に限り、床面積要件が40㎡以上に緩和される →50㎡以上の場合は、合計所得金額が2000万円以下の者、40㎡以上50㎡未満の場合は、合計所得金額1000万円以下の者に限る 〇 「暦年贈与」または「相続時精算課税」(どちらかを選択)との併用が可能 一度にまとまった資金を贈与できる 〇 共有名義で物件を購入する際も利用可 夫婦の場合 それぞれが最大1000万円を受け取れる(別々に申告する必要がある) 〇 親が子に資金を贈与し 親子の共有名義で住宅を取得する場合も制度の対象 〇 住宅の新築や増改築 中古住宅の購入に関わる資金を贈与できる 〇 「3年加算」(相続開始前の3年以内に贈与者が亡くなってしまった場合 その贈与はなかったものとされ相続税の対象となる)の対象外 贈与者が3年以内に亡くなっても贈与税の対象外 |

| 「一括贈与非課税制度」(住宅取得等資金)のデメリット |

| ● 受贈者(子や孫など)の要件が厳しい ● 新築または取得する住宅の要件が厳しい ● 増改築する住宅の要件が厳しい ● 非課税枠内でも 申告期限までに必ず贈与税の申告が必要(申告しないと適用されない) ● 小規模宅地等の特例と併用できない ● 既に購入した住宅のローン返済のための資金援助には使えない(あくまで住宅を新たに取得するための資金援助に限定されている) |

| ●受贈者(子や孫など)の要件が厳しい ・贈与を受けたときに 贈与者の直系卑属(授与者は直系尊属)であること(養子縁組をしていれば配偶者の父母からの贈与でも適用) ・贈与を受けた年の1月1日現在で 20歳以上であること(成人年齢の引き下げにより 2022年4月1日より「18歳以上」) ・原則として 贈与を受けた時に日本国内に住所を有し かつ日本国籍を有する ・贈与を受けた前年の所得が2000万円超だと適用外(住宅の床面積が40~50㎡未満の場合は 1000万円以下) ・配偶者や親族など一定の特別の関係がある人から取得した住宅用の家屋でないこと ・贈与を受けた年の翌年の3月15日までに 贈与された資金の全額を充てて住宅の取得や新築をすること(家屋の床面積要件と2分の1以上が受贈者の居住用という要件を満たしていれば 居住用以外の部分も含めて贈与された資金が非課税制度の対象) ・贈与を受けた年の翌年の3月15日までにその家屋に居住すること または(翌年3月15日までに完成引き渡しに至らずとも 新築に準ずる状態(いわゆる棟上げ以降の状態)になっており)同日後 遅滞なく(遅くとも12月31日までとなっている)その家屋に居住することが確実であると見込まれること ・マンションや建売住宅は 住宅取得等資金の贈与を受けた年の翌年3月15日までにその引き渡しを受けていなければ適用はない(新築(注文住宅)とは 判断基準が異なる) |

| ● 新築または取得する住宅の要件が厳しい ・登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住用であること(戸建てで1階に車庫を設ける「ビルトインガレージ」の場合 車庫も一つの家屋として登記していれば 車庫も床面積に含まれる)(店舗兼住宅などの場合は 居住の用以外の用に供されている部分も含めた家屋全体の床面積で判断) ・取得した住宅が次のいずれかに該当すること 1 建築後、使用されたことのない住宅用の家屋 2 既存住宅の築年数要件が撤廃され 1982年1月1日以降 に建築されたもの 3 建築後使用されたことのある住宅用の家屋で 耐震基準に適合している事(「耐震基準適合証明書」等で証明できるもの)(実際に住む日までに耐震改修工事済みのこと) ・「住宅用の家屋の新築」には 新築等をする住宅用家屋の敷地の用に供される土地等の取得に充てる場合も対象だが その取得した土地の上の住宅用の家屋を所有していない場合は 適用を受けられない |

| ● 増改築する住宅の要件が厳しい ・増改築後の住宅の登記簿上の床面積が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住用であること ・増改築等に係る工事が 自己が所有し かつ居住している住宅に対して行われたものであること ・増改築工事に要した費用が100万円以上であること また、その費用額の2分の1以上が 自己の居住用の部分の工事に要したものであること |

・こちらを参考に → 「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」(国税庁)

■ 「住宅取得等資金の贈与」と「住宅ローン控除制度」を併用する場合

この場合の住宅ローン控除額は 以下の①と②のいずれか低い金額に控除率を乗じて算出

① 住宅借入金等の年末残高の合計額

② 「住宅の取得等に係る対価の額」から「非課税制度の適用を受けた贈与額を控除した金額」

| 「暦年贈与」「相続時精算課税」(23年度税制改正) |

|---|

| ・相続財産への加算が適用されるのは 被相続人の配偶者 子といった法定相続人で実際に財産を取得した人 遺言で財産を贈る「遺贈」の対象者で生前贈与を受けていた人など(孫は 被相続人の養子になっているなど一定の場合を除いて法定相続人に該当しない) |

| 「暦年贈与」 | 「相続時精算課税」 | |

|---|---|---|

| 贈与者(贈与をする人) | 誰からでもよい | 贈与をした年の1月1日において60歳以上である父母または祖父母 |

| 受贈者(贈与を受ける人) | 誰でもよい(推定相続人に限らない) | 贈与を受けた年の1月1日において18歳以上の直系卑属である推定相続人および孫 |

| 適用時の手続き | 不要 | 相続時精算課税選択届出書の提出 |

| 非課税枠 | 贈与を受ける人ごとに年間110万円(基礎控除) | ・贈与をする人ごとに 累積で2500万円(特別控除) ・年間110万円の基礎控除を新設(24年1月からの贈与から 110万円以下の贈与なら申告不要) |

| 非課税限度額を超えた場合(課税される額) | (贈与額−110万円)×超過累進課税(10〜55%の8段階) | (贈与額−2500万円)×一律20% |

| 贈与税の申告 | 110万円を超えたら申告 | 金額に関わらず 贈与税申告書と相続時精算課税選択届書を提出 |

| 計算期間 | 1月1日~12月31日 | 贈与した年から相続開始まで |

| 贈与者が死亡した場合の相続税 | ・原則として相続財産に加算する必要はない ただし相続開始前7年に受けた贈与財産(贈与税の申告が不要な基礎控除額以下であっても)は 贈与の時の価額が 相続財産に加算される(3年前から7年前までに拡大 2031年までに段階的に延長) ・加算する金額のうち4~7年前の合計から100万円を差し引く(〃期間中に100万円を超える贈与があった場合 相続財産に加算される) |

・この制度を適用した贈与財産は全て 贈与時の価格で相続財産に加算をする ・基礎控除分の贈与財産は 相続財産に加算しない |

| 回数制限 | なし ただし 相続時精算課税を選択後は 使用できない | なし いったん選択すると 相続時まで継続 |

■贈与を受けていた者が 贈与者である被相続人から相続等により財産を取得していない場合には

・相続時精算課税を選択していない者:相続開始前7年以内に贈与を受けた財産であっても相続税の課税価額に加算されない

・相続時精算課税を選択している者:選択後に 被相続人から贈与を受けた贈与財産の価額はすべて相続税の課税価額に加算される

■ 相続税における生前贈与財産に課せられた贈与税の取り扱い

・相続時精算課税を選択していない者:加算された場合 贈与財産に課せられた贈与税は 相続税の計算上 税額控除の対象となるが(贈与税額控除)控除される贈与税額はその者の相続税額が限度となるため

課せられた贈与税額が相続税額を上回る場合でも 贈与税額の還付は受けられない

・相続時精算課税を選択している者:精算課税が適用される財産について課せられた贈与税は 相続税の計算上 相続税額から控除され 贈与税額が相続税額を上回る場合

相続税の申告書を提出することにより 贈与税額の還付を受けられる

■相続時精算課税制度を適用して取得した土地や建物が 贈与日から相続時の相続税申告書の提出期限までの間に災害により一定の被害を受けた場合(10%以上の被災があったことが条件)は評価額を再計算した金額を加算する特例ができた(災害から3年以内に申請書を提出し

承認を受ける必要がある また 被害を受けた土地や建物について災害減免法により贈与税の軽減などを受ける場合には この特例は適用されない)

■相続時精算課税制度 経過措置により 加算期間は2027年1月以降段階的に延長され 2026年12月31日までに相続開始の場合の加算期間は 現行の3年のまま

最終的に加算期間が7年となるのは 2031年1月以降に相続が開始した場合

■相続財産に加算する暦年贈与の対象期間

| 贈与期間 | 相続開始日 | 対象期間 |

|---|---|---|

| 23年12月31日まで | 26年12月31日まで | 相続開始前3年間 |

| 同上 | 27年1月1日~ | 加算されず |

| 24年1月1日以降 | 24年1月1日~26年12月31日 | 相続開始前3年間 |

| 同上 | 27年1月1日~30年12月31日 | 24年1月1日~相続開始日 |

| 同上 | 31年1月1日~ | 相続開始前7年間 |

| ・「暦年贈与」のメリット |

|---|

| 〇 1年に基礎控除額である110万円までの贈与の場合は非課税に(もらう人ごとに 何人いても可) 〇 贈与時期を選べる 将来的に値上がりがある可能性が高いものを事前に贈与することで節税になる(贈与時の価額が相続財産に加算されるため 土地や株式など 贈与後に価額が上昇すれば有利だが 価額が下落すると現在価額より高い価額で財産が評価され不利になる) 〇 誰に何を贈与するかを選択できる(事前にわかる)ため、相続時のトラブルを未然に防げる 〇 孫への贈与ができる 二次相続の場合に相続税の対象にはならず、その分さらに節税効果は高い |

| ・「暦年贈与」のデメリット |

|---|

| ●相続発生前7年以内(31年の相続から 3年前から拡大(24年の贈与が含まれる)*相続財産に加算される期間は27年の相続から段階的に延長)の贈与は相続時の財産として、相続税の対象になる(相続税の持ち戻し)ただし 加算する金額のうち4~7年前の合計から100万円を差し引く ● 生前贈与があったことを税務署に認めさせるのが難しい ● 贈与契約書の作成 贈与振込用口座(印鑑・通帳)の管理 証拠を残すための銀行振り込み等 また 毎年違う金額を毎年違う時期に贈与する 111万円をあげて贈与税の申告をする等の工夫が必要 ● 建物や土地などの不動産を贈与した場合、贈与された側は不動産取得税や登録免許税を支払う必要 ● 贈与する側と受ける側の双方が、遺留分を侵害していることを知りながら贈与がされた場合には遺留分侵害請求の対象に ● 相続などにより財産を取得しない孫や子の配偶者は加算の対象外だが「祖父が孫に贈与したケースにおいて もし子が祖父より先に死亡し 孫が祖父の代襲相続人として財産を相続した場合 相続発生7年前までに生前贈与した分は相続財産に加算される」 |

| ・「相続時精算課税」のメリット |

|---|

| 〇 相続財産が相続税の基礎控除の範囲内であれば、実質無税で相続財産の前渡しができる(相続税の負担はなく 同制度により納付した贈与税は全額還付される) 〇 2500万円を超過した場合、一律で20%の贈与税しか課税されない 普通の贈与である暦年贈与の場合は、2,500万円以上の金額に対しては税率が45〜55%(累進課税)もかかる 〇 年間110万円の基礎控除を新設 (24年1月からの贈与から 110万円以下の贈与なら申告不要) 〇 将来の値上がりが予想される財産や現在値下がりしている財産の生前贈与も、相続発生時にその財産の価額が高騰していたとしても 相続税には贈与時の安い価額が適用されるため節税となる 〇 収益のある不動産を生前贈与するとその後の家賃収入は贈与された者の収入となるため相続財産が圧縮され節税となる 〇 確実に自分が望む人に承継させたい財産などの贈与には効果的 〇 短い期間で大きなお金を贈与したい人がいる場合(例えば、子供が家を買うタイミングや40代といった出費がかさむ時期などでの贈与は 繰上返済等に充てるなど住宅ローンの負担を軽減できる)には効果的 また贈与者が高齢等の理由により長時間にわたる贈与が困難である場合等にも有利 〇 暦年課税と相続時精算課税は、贈与者が変われば併用ができる 〇 生前贈与をすれば、贈与対象資産は相続財産から外れるので、遺産分割協議をする必要がなくなる |

| ・「相続時精算課税」のデメリット |

|---|

| ● 1度暦年課税へ選択すると暦年課税へ変更できない ● 贈与(相続時精算課税)で取得した財産では、小規模宅地の特例の適用ができない ● 贈与後に住んでいない子供が実家を売却すると所有期間の長短に関係なく譲渡益から最大3000万円控除できる「居住用の3000万円特別控除」が使えない ● 贈与を行うたびに贈与税の申告が必要 また、相続が発生した時にも相続税の申告は必要 手続き的な負担が大きい ● 不動産の場合 相続時の登録免許税の税率は0.4% 贈与時の登録免許税の税率は2% また、相続ではかからない不動産取得税が3%かかる ● 相続時精算課税制度を使って生前贈与を受けた財産は相続税納税時「物納」ができない |

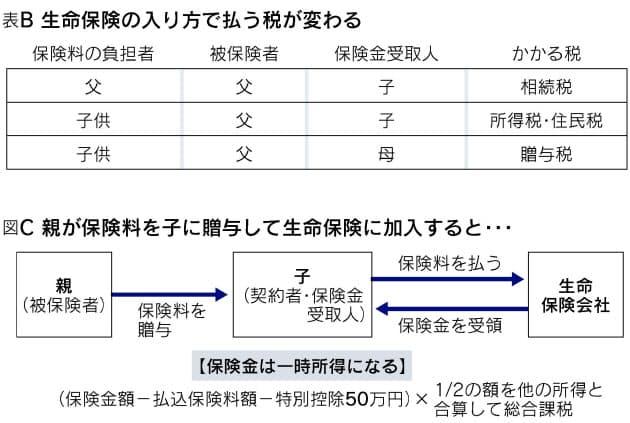

| 「生命保険」の活用 |

|---|

| 「生命保険」のメリット(と デメリット) |

|---|

| ①「生前贈与に生命保険を使う」 毎年の保険料分(非課税の範囲 暦年贈与110万円の特例)を子に贈与し子を契約者として保険に加入 将来子が受け取る死亡保険金は、子の一時所得となるが、税額は少なくてすむ(一般に所得税は贈与税より税負担が少なくて済む) *(23年度税制改正)暦年贈与で贈与された財産を相続財産に加えて相続税の対象とする期間が現行の死亡前3年以内から7年以内に「保険料贈与も早めに着手する必要がある」 * 孫への生前贈与に 生命保険を組み合わせた「支援」は要注意 ・孫は亡くなった人の子(孫にとっての親)が死亡しているような「代襲相続」以外は法定相続人に含まれず 生前贈与分も相続税の対象外 ただ 孫が死亡保険金を受け取ると「みなし相続財産」を遺贈で受け取った当事者として 生前贈与分も相続財産に加算される(相続財産の「持ち戻し」) ・法定相続人が増えずに相続財産が増えれば相続人全体の税負担に響き 心情的なしこりも生みかねない 代襲相続以外の孫の相続税は2割加算で 孫自身の税負担も重い ②「500万円×法定相続人の数の非課税枠がある」 死亡時に受取人に支給される生命保険金は、受取人の固有の財産ですが、税制上は「みなし相続財産」として相続税の課税対象 死亡保険金の受取人が法定相続人の場合、保険金のうち、500万円×法定相続人の数までは非課税となる ③「死亡保険金受取人を指定できる」 死亡保険金は、あらかじめ指定した「死亡保険金受取人」に必ず支払われるので遺したい人に確実に遺せる(例えば被相続人が債務超過の場合等)指定した「死亡保険金受取人」が相続を放棄していたとしても確実に支払われる ④「早期に支払われるのですぐ活用できる」 預貯金などの相続資産は「預貯金の一部払い戻し制度」により一部を引き出すことも可能だが生命保険金は、手続きをすればすぐに受けとれるので葬儀費用や当面の生活費に活用できる ⑤「生命保険で代償金や納税資金を準備できる」 相続財産が不動産だけのような場合「代償分割」での代償金を生命保険金で準備できる 例えば、ある相続人に不動産を相続させる代わりに、他の相続人には代償金を支払うという場合(争いを避けることにも繋がる)また、相続財産が現金やすぐに換金できる財産ではない場合、相続税の支払いに困るということがあるが 相続人を受取人にしておけば相続税の納税資金になる(相続税の納税は被相続人が亡くなってから10カ月以内) ⑥ 養老保険のような満期付きの保険は被保険者が満期まで生きれば「満期保険金」を また 被保険者が医師から余命宣告を受けたり 高度障害状態になったりした場合などに 生前に「死亡保険金」を前払いで受け取れる保険もある 受け取った保険金は所得税が非課税で医療費以外にも自由に使える ただし 死ぬまでに使い切らないと 残った現金は相続財産として課税対象に |

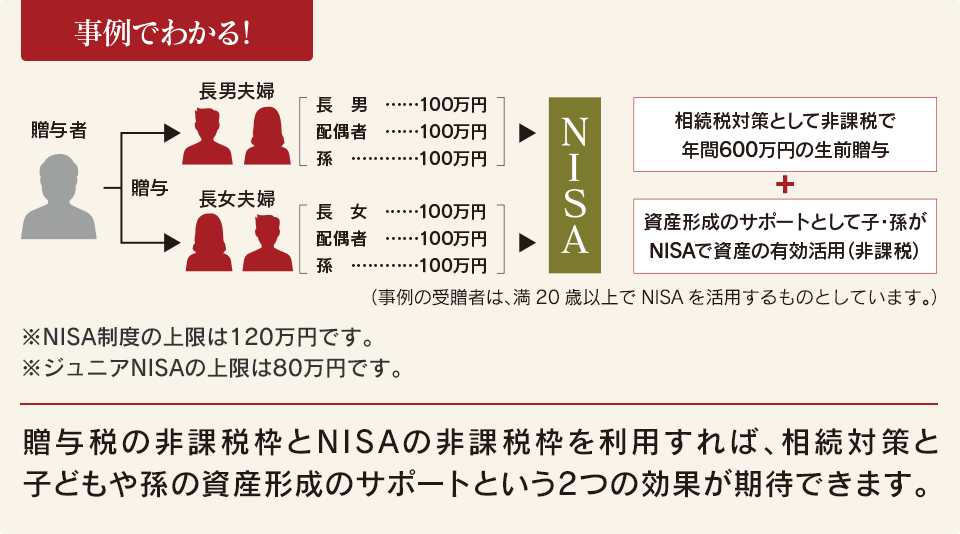

| 「NISA」「ジュニアNISA」 |

|---|

・「 NISA」(少額投資非課税制度)「ジュニアNISA」(未成年者少額投資非課税制度) (2023年12月で制度終了)は 相続対策と子どもや孫の資産形成のサポートという2つの効果が期待できる

・上図の出典は:東洋証券

大きく変わる「NISA」のメリット・デメリット等 詳しくは

→ ブログ「115. 新 NISA」をご覧ください

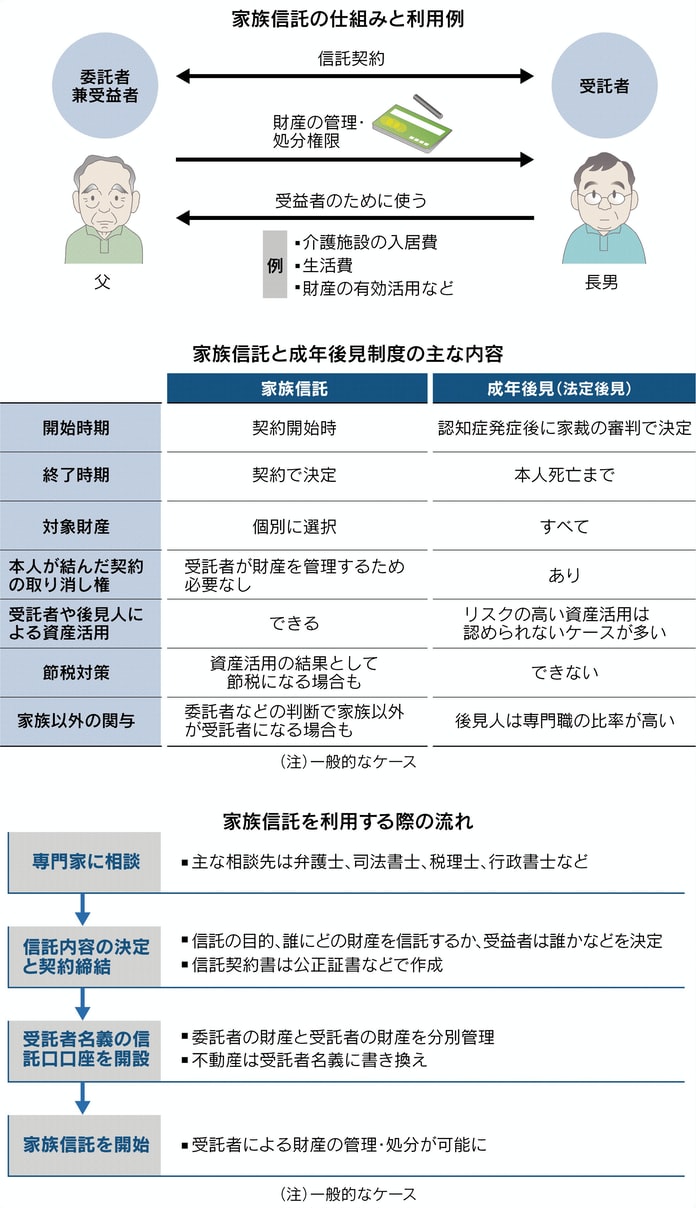

| 「家族信託」 |

|---|

信託とは、信頼できる人に財産を託して、あらかじめ決めておいた目的に従って、財産から利益を得る人のために管理をする制度 信託された財産は、名義上は受託者(子ども)のものとなりますが、この場合委託者が親であっても相続財産の対象とはならず、相続税はかからない

→ ブログ「087. 家族と信託」もご覧ください

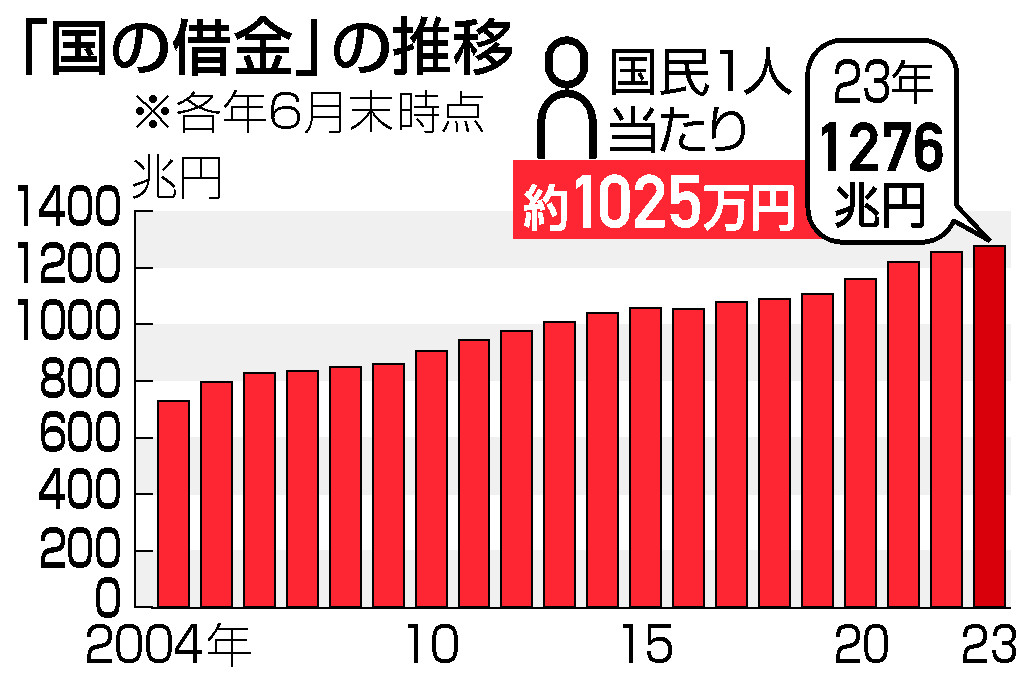

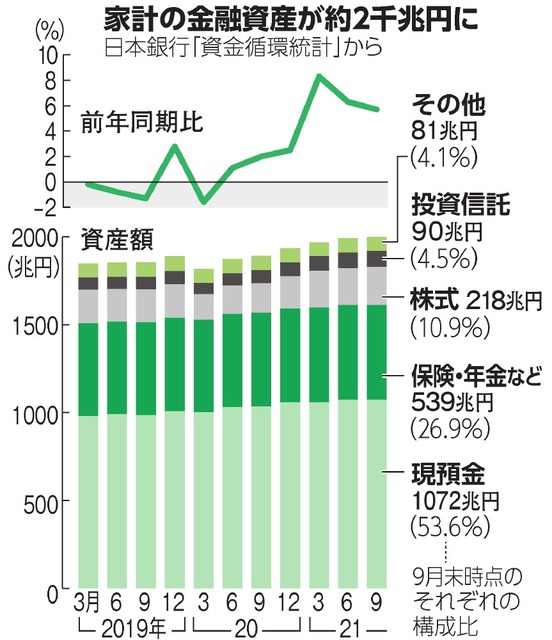

(「国の借金」1297兆円(2024年3月末)国民1人当たり 約1025万円 のようなNEWSが流れる度に「国民の金融資産は約2000兆円」とかの

データが示されるのだが・・・(下図参照)

これらの数字 正直 ぴんときません

→ 「日本の借金時計」)

・上図出典:朝日新聞デジタル

2026年02月12日