119. 不動産投資

| Q:着実な収入「不動産所得」を何とか手にしたいと思っていますが ハードルが高いといわれます いろいろ教えてください |

| 不動産投資といえば 従来は 主に一棟アパート投資や分譲マンション投資など現物不動産への投資のことでした 給与所得者が「不動産所得」を得ようと アパート経営や分譲マンション・一戸建て等の賃貸経営をする場合 減価償却費 や固定資産税 損害保険料 修繕費 管理手数料 雑費などを費用として計上し 家賃収入を上回る「赤字」となったら (確定申告で)所得税の納税額を減らしたり 場合によっては 還付金が生じることもある また 相続税を抑える効果もある 相続時に現金を持つよりも 不動産の方が評価額が低くなることが多いとされている |

■ 「不動産所得」(土地・建物等を貸し付けたことにより生じた所得)をめぐる税務については こちらをご覧ください

→ 「No.1370 不動産収入を受け取ったとき(不動産所得)」(国税庁)

■ 現物不動産投資のリスク対策

| リスク | 対策 | 内容 |

|---|---|---|

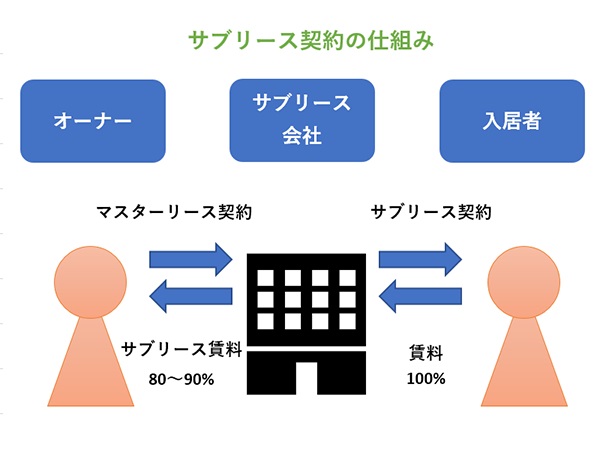

| 空室 | サブリース | サブリース契約 |

| 〃 | リフォーム | 入居競争力の強化 |

| 滞納 | 保証会社 | 一定期間の立て替え |

| 自然災害 | 地震/火災保険 | 自然災害による損失カバー |

| 賠償責任 | 施設賠償責任保険 | 対第三者への法的責任を補償 |

| 事故・災害 | 家賃補償保険 | 家賃の損失を限度内で補償 |

| 大規模修繕 | 計画的な積立 | 適切な修繕積立金の確保 |

| 〃 | 賃貸住宅修繕共済 | 大規模修繕の準備 |

| トラブル | 管理委託 | 管理会社との管理委託契約 |

| 〃 | 契約書への明記 | ペットの飼育 楽器演奏等を明記徹底 |

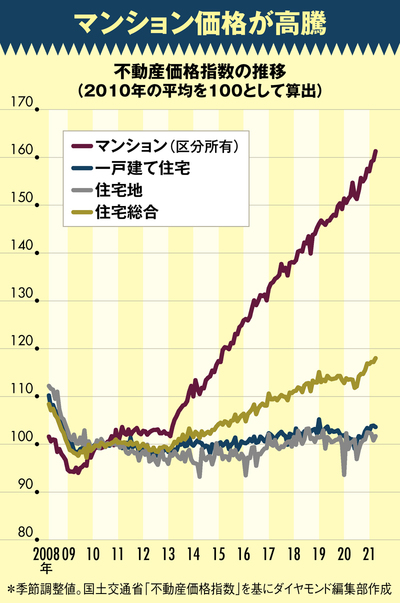

● 不動産価格が上昇している現在 資金力が限られる個人がワンルームマンションなどに投資するのは ハードルが高い そんな中 少額の資金でも不動産投資ができる「不動産投資信託(J-REIT)」「不動産小口化商品」「不動産クラウドファンディング」などが新しい不動産投資の方法として注目されている

| ■ 不動産投資(賃貸住宅経営)の特徴 |

| 〇 メリット |

|---|

| ・借入金を活用し少ない元手で大きく投資できる ・安定した賃料収入が期待できる ・相続税を抑えやすい ・所得税の節税になる場合がある ・インフレに比較的強い |

| ● デメリット |

| ・優良な物件を選ぶには手間がかかる ・物件の適切な評価は難しい ・空室 家賃滞納 災害などのリスクがある ・維持管理に手間や費用がかかる ・変動金利での借り入れには金利上昇リスクがある ・分散投資のしやすさや流動性の面で実物不動産は 金融資産より不利 |

| ■ サブリース |

●相続税対策として 賃貸アパート経営を考えるケースもあります(高額な資金を必要とする不動産投資のひとつです)空室リスク等を避けるために「サブリース」という方法を用いる場合も多いが・・・

サブリースのメリット・デメリットについては

→ ブログ「089. 資産運用(不動産)」をご覧ください

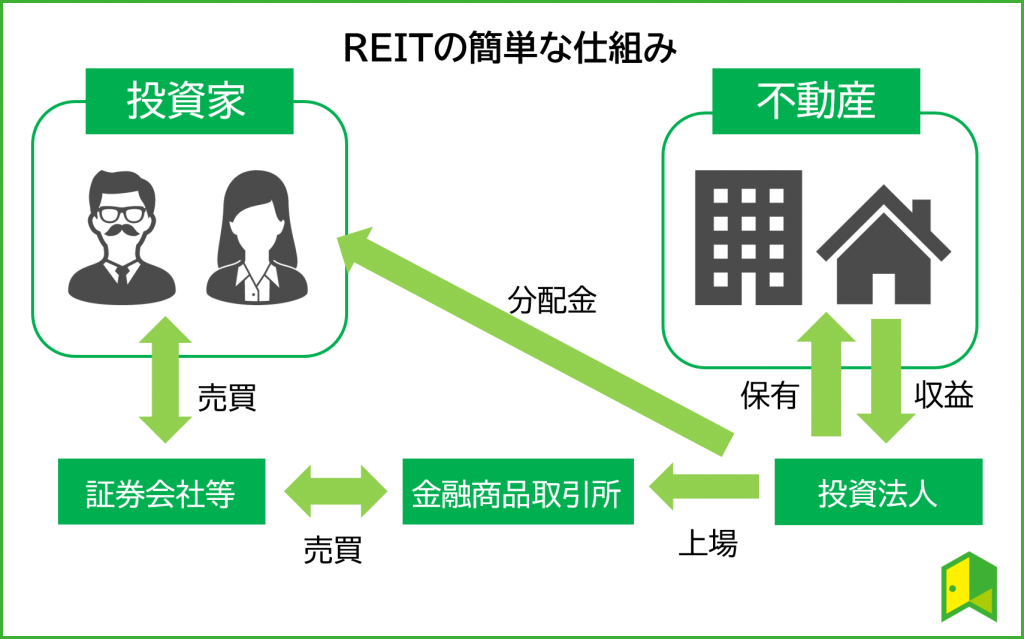

| ■ 不動産投資信託(REIT) |

・上記出典:ブリッジサロン

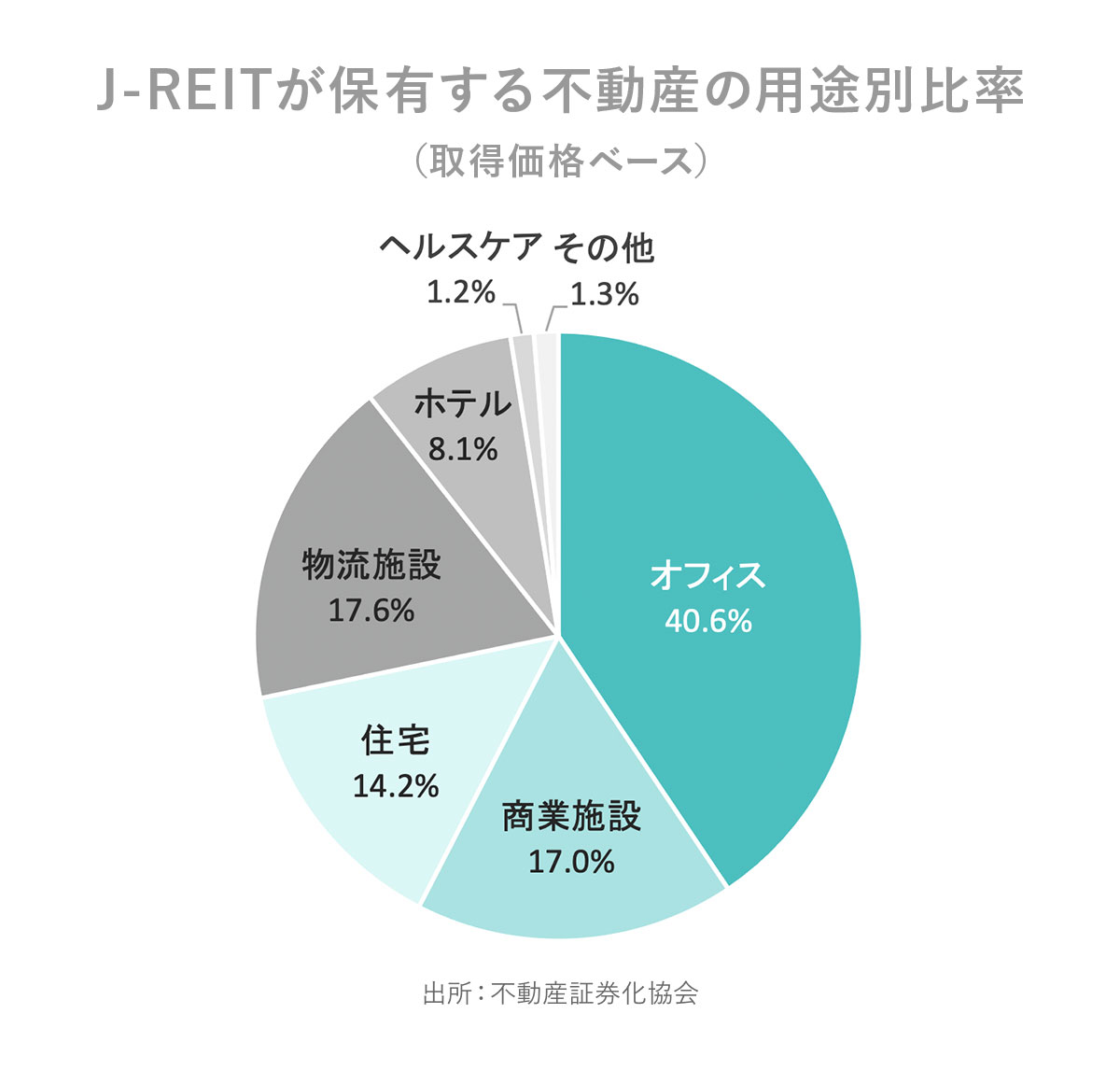

| 「REIT リート」とは 不動産投資信託 のことで日本で組成されたものは「Jリート」 と呼ばれる 現存する「Jリート」は 全て会社型(投資法人)の投資法人 不動産投資法人が投資口(株式会社の株式に相当)を発行して投資家から集めた資金と 金融機関からの借り入れや投資法人債の発行によって調達した資金でオフィスビルや賃貸マンションなどを購入し そこから得られた賃料収入や不動産の売買益を投資家に分配金として支払う 「Jリート」の個別銘柄(保有している不動産の用途別の銘柄)は 下記表のそれぞれだが 個別銘柄の選択が難しい場合は 東証リート指数(*)に連動するETF(上場投資信託)やJリートに投資する投資信託(Jリートファンド)を利用する方法もある |

(*)東証リート指数:上場している Jリート 全銘柄の時価総額合計を基準日の時価総額合計で割って1.000を掛けたもの TOPIX(東証株価指数)とおおむね連動している

| REITの種類 | 主な投資物件・特徴など |

|---|---|

| 住宅 | 賃貸マンションに投資 収益が景気に左右されにくいとされる |

| 物流施設 | 運送会社やインターネット通販会社の倉庫など 新型コロナの影響で需要増も |

| オフィスビル | 入居者が企業のため 景気の影響を受けやすい |

| 商業施設 | ショッピングモールや大規模スーパーなど テナントが退去すると収益が減る |

| ホテル | ホテルの経営状況が収益に影響し 宿泊客の減少が続くなどすると収益が悪化する |

| ヘルスケア施設 | 有料老人ホームやサービス付き高齢者向け住宅など介護施設 将来は需要が拡大する |

| 複合型・総合型 | オフィスビルと商業施設といった2種類以上の物件に投資する |

| 〇 不動産投資信託(REIT)のメリット |

|---|

| 〇 証券市場に上場しているため 流動性が高く自由に売買できる 〇 比較的少額で購入できる 自己資金で値動きの異なる複数の商品に分散投資ができ リスク軽減にもつながる 〇 物件管理の手間がかからない 専門家が運用するため 手軽に不動産投資をはじめられる 〇 長期的に安定した分配金が期待できる 値動きが激しい株価と比べると 景気や社会情勢の急変がない限り短期間で大きく変動しない 分配金利回りが比較的に高い 〇 REITは「利益の90%超を投資家に還元するなどの条件を満たすと 法人税が実質的に0になるという仕組み」のため 上場企業の配当利回りの平均に比べ高い水準 |

| ● 不動産投資信託(REIT)のデメリット |

| ● 取引のタイミングによっては 元本割れリスクがある 株式と同じように価格が日々変動する 金利上昇局面で下がりやすい(REIT側の利払い負担が増え利益が増えにくくなる

国債の金利が上昇すれば相対的に利回りの魅力が薄れる) ● 投資法人の運営状況によっては分配金が減額されるリスクがある ● 投資対象不動産が生み出す賃貸収入や売却益を再投資せず、投資家に分配金として支払う仕組みになっているため 複利効果を得られない 投資家が再投資しようとしても 1回の分配金では再投資金額に届かない ● 災害リスク・価格変動リスクなどがある ● 投資法人の倒産・上場廃止リスクがある 上場廃止されると 流動性が低くなり対象銘柄の価格が大幅に下落する さらに倒産すると 投資金額全額を回収できないことがある ● 一般的にREITの投資金額に対して融資する商品がない ● 配当控除が受けられない 株式投資や投資信託では配当控除を受けられることがあるのに対し REITの分配金は対象外(NISA口座は 利用できるが NISA以外に節税できる手段はほとんどない) ● 複数のREITに分散投資するREIT投信の多くを占めた毎月分配型投信が 新NISAの対象から外れ 個人がREIT投信から 新NISA対象の株式投信に乗り換える |

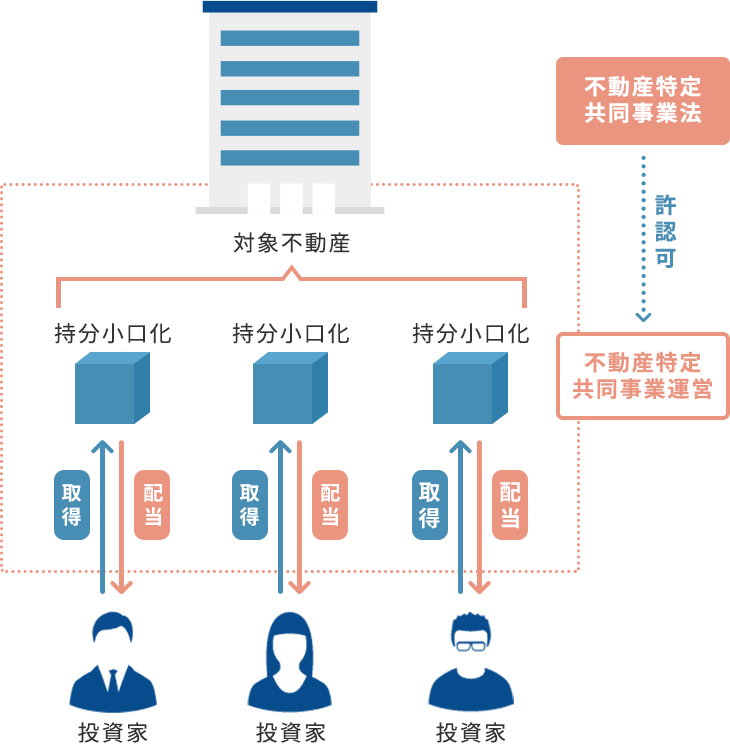

| ■ 不動産小口化商品 |

・不動産小口化商品:(「不動産特定共同事業法」に基づく)金融商品の一種 高い資産価値を持つ物件を共同で所有して収益を得ることを目的に購入できる

特定の不動産を1口100万円など 小口化して販売する商品 賃料収入等を出資口数に応じて分配を受けられる

・不動産特定共同事業法:不特定多数の投資家から出資を募り 収益不動産からの運用収益を投資家に分配する事業(不動産特定共同事業)について 事業者を許可制として事業の適正な運営の確保と投資家の利益の保護を目的とする(1995年施行)

| ■ 「小口化不動産」(任意組合型不動産小口化商品) |

|---|

| 〇 一口100万円程度など 比較的少額から購入できる 〇 相続税の課税評価額は 実物の不動産と同様に引き下げることができる 〇 口数単位で分けられるため遺産分割を円滑に進めやすい |

| ● 換金する場合(出資者が運用期間の途中で持ち分を換金したり 事業者が運用期間の終了時に物件を物件を売却したりする場合) 市況悪化ならば元本割れも ● 賃料収入が原資の分配金は不動産所得となる 賃料収入で管理費や水道光熱費など諸経費を賄えずに損失が生じても通常の不動産所得と違って 給与所得などと違って 給与所得などと損益通算ができない |

| メリット |

|---|

| 〇 少ない投資金額で手軽に不動産投資ができる 〇 利便性が高く好立地にある物件や首都圏の一等地にある物件など高額な優良物件が多い(オフィスビルや商業ビルが多い) 〇 投資家は物件を維持管理する手間がかからない 〇 相続税の節税対策に活用できる(任意組合型の場合) 〇 匿名組合型の場合 投資家は有限責任のため損失が発生した場合でも 出資額を越える責任は負わない |

| デメリット |

| ● 物件を管理する手間がかからない分 事業者等 管理者の対価があるため その分 利回りが低くなる(優良物件への投資のため(ローリスク ローリターン)利回りが低いこともある) ● 共同所有のため 不動産を担保に融資を受けることができないため 自己資金が必要になる ● 運用期間中に運用利益を分配し 一定期間運用後 対象不動産を売却して売却益を分配する仕組みのため 空室リスクや不動産の価値の低下等で 賃料保証はなく 元本割れリスクがある ● 中途解約ができない商品もある 中途解約が可能な商品でも 返金額は満期償還の場合よりも安価になるのが一般的 また 商品によっては仲介業者を通じて次の買い手を見つけるまで解約できない場合もある ● 不動産小口化商品を取り扱いできる業者は 不動産特定共同事業法の要件を満たし許可を受けた業者のみ 商品数が少なく投資したくて 小口化商品が見つけにくい(申し込みの倍率も高い) ● 業者の倒産リスクがある |

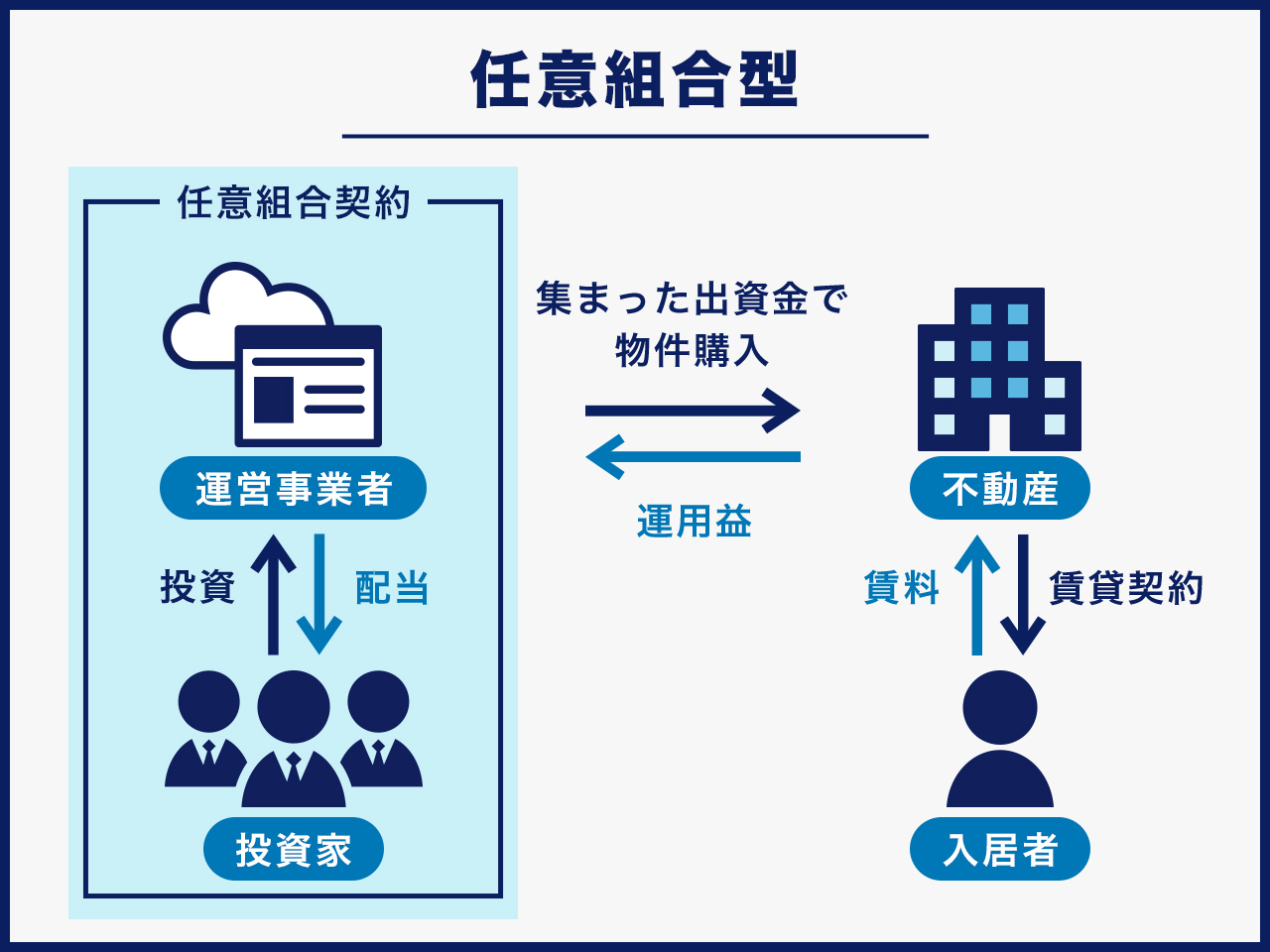

| 匿名組合型 | 任意組合型 | |

|---|---|---|

| 契約形態 | 事業者と個々の投資家が1対1で匿名組合契約を結ぶ | 事業者と投資家の全員で任意組合契約を結ぶ |

| 事業主体 | 事業者 | 出資者(共同事業) |

| 運営への投資家の決定権 | なし(事業者の責任で単独運営) | あり(共同事業 投資家が理事長の事業者に業務委託) |

| 出資金額 | 1口数万円程度~ | 1口100万円程度~ |

| 運用期間 | 数か月~ | 10年~数十年 |

| 不動産の所有者 | 事業者のみ(事業者の単独所有) | 投資家と事業者(出資者全員の共有) |

| 投資家の権利 | 分配金を得る権利 | 小口化された不動産の所有権 |

| 所得の分類 | 雑所得 | 不動産所得 |

| 流動性 | 低い(原則中途解約不可) | 低い(原則中途解約不可) |

| 特徴 | ・少額から投資可能 ・短期運用が多い ・優先劣後方式もある(*) |

・相続対策ができる ・長期運用で安定収益を得られる |

*優先劣後方式:投資家の出資分を優先出資 事業者の出資分を劣後出資として区分する仕組み 不動産運用で損失が生じた場合 損失は先に劣後出資から負担されるため

劣後出資の割合が高いほど元本割れのリスクが軽減され 投資家の安心感は高まる

・上図出典:CREAL

| 小口化不動産 | 不動産 | 不動産投資信託(REIT) | |

|---|---|---|---|

| 購入金額 | 1口100万円程度~(最低購入単位あり) | 数千万円~ | 1口1万円程度 |

| 換金方法 | 相対取引 | 相対取引 | 市場で売却 |

| 相続時評価額 | 時価より低い | 時価より低い | 時価 |

| 遺産分割 | 分けやすい | 分けにくい | 分けやすい |

| 所得分類 | 不動産所得 譲渡所得 |

不動産所得 譲渡所得 |

配当所得 譲渡所得 |

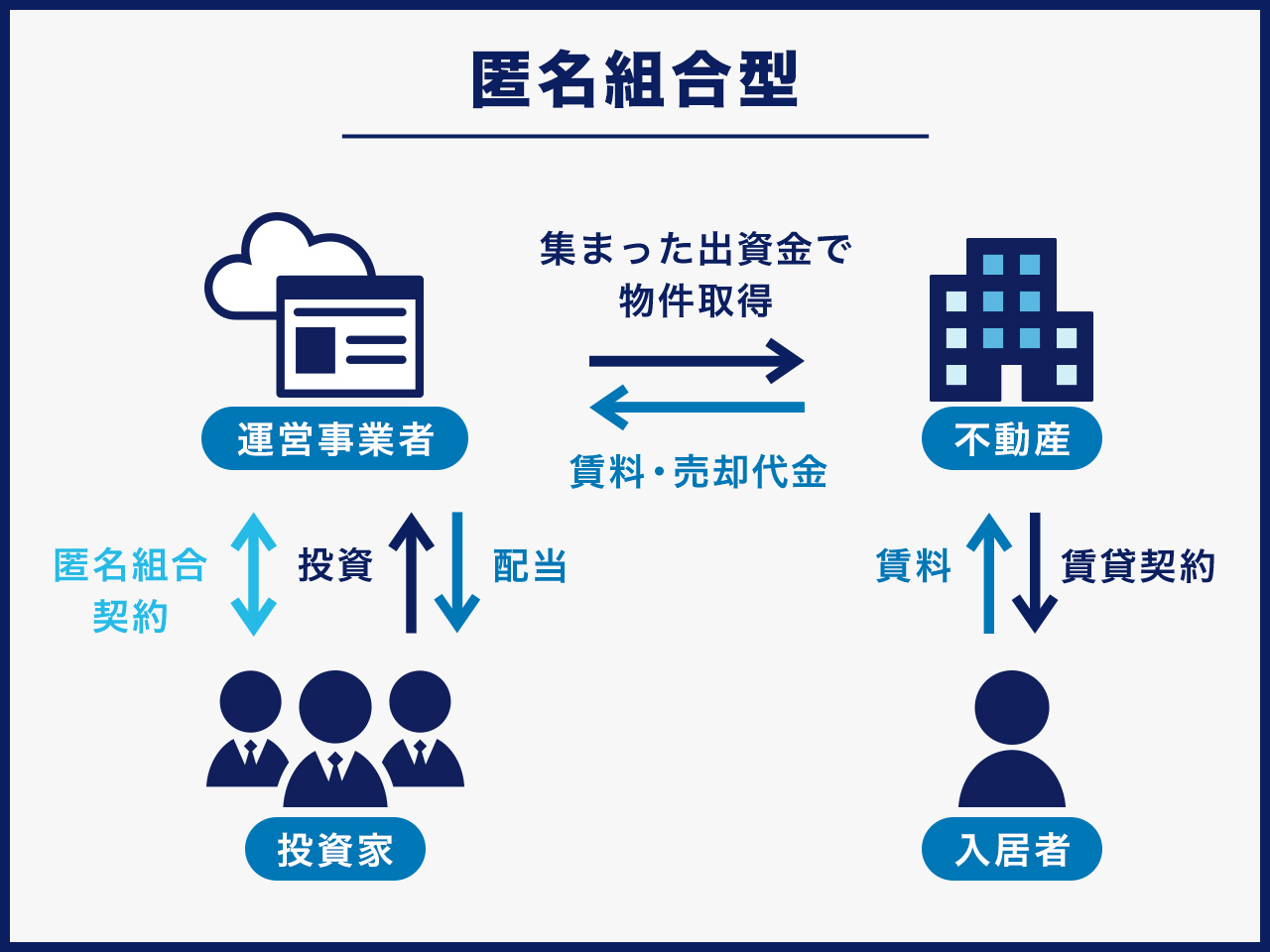

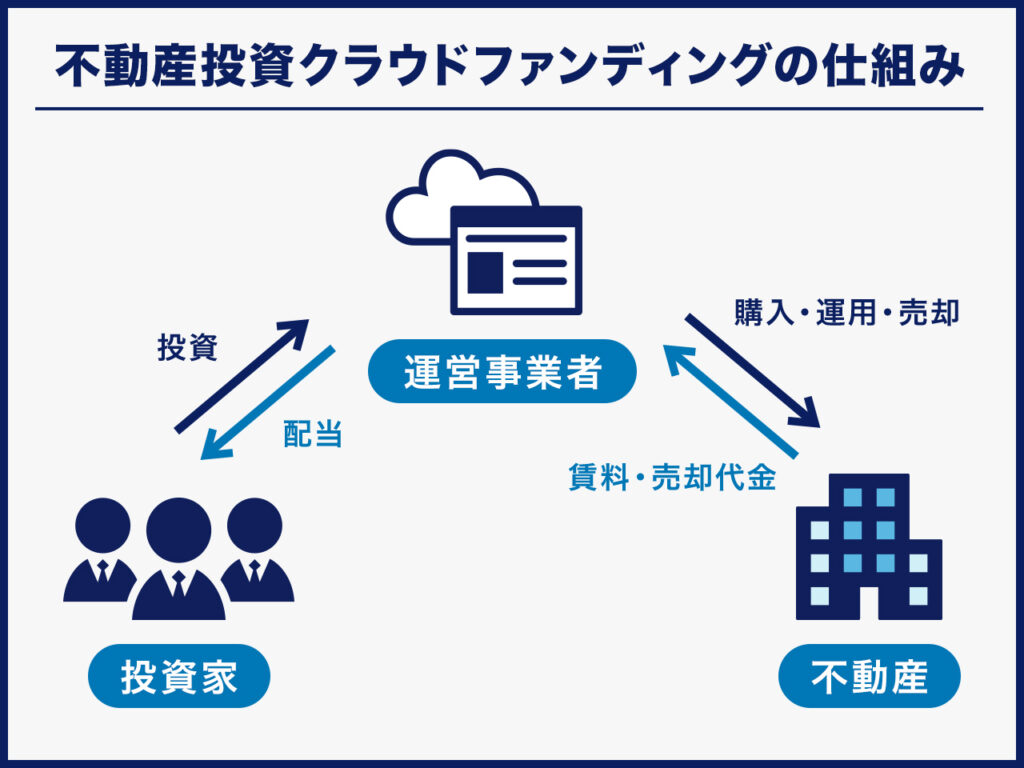

| ■ 不動産クラウドファンディング |

不動産クラウドファンディング:「不動産特定共同事業法」の枠組みのなかのスキーム 不動産特定共同事業の契約を インターネットで完結できるように環境を整備し

クラウドファンディングに対応した

「匿名組合型」と「任意組合型」があるが 不動産クラウドファンディングの多くは「匿名組合型」を採用している

| メリット |

|---|

| 〇 1口1万円など 少額の資金から 比較的気軽に不動産投資ができる 〇 投資対象不動産は 住宅系 商業系 ホテル等宿泊系 物流系 リゾート開発 空き家再生等 バラエティーに飛んでいるため 好みの不動産を選択できる 〇 投資対象不動産は 事前に開示されている 現地に足を運ぶこともでき 物件を確認して 納得の上投資ができる 〇 運営をすべて事業者が行うため 賃貸管理等のわずらわしさがない 〇 多くの不動産クラウドファンディングは 優先劣後方式が採用されており 投資家の損失リスクを低減させている |

| デメリット |

| ● 優先劣後方式が採用されているとはいえ 元本割れリスクはある(元本保証ではない)運用終了後に償還される金額や分配金が 投資した金額を下回ってしまうこともある ● 自己資金での運用に限られる(レバレッジ投資は期待できない) ● 原則として 運用期間中は 中途解約ができない ● 運用期間が短い 長期の運用を希望する場合は 向かない ● 投資家は 対象不動産の所有権を持たないため 相続税・贈与税における評価額の圧縮効果はない |

| 上場REIT | 不動産クラウドファンディング | |

|---|---|---|

| 投資対象 | 複数の不動産が多い | 1つの不動産が多い |

| 元本割れのリスク | あり | あり |

| 換金性 | 好きなタイミングで売却 | 原則 途中解約ができない |

| 満期償還の有無 | なし | あり |

| 投資期間 | 自由 | 数ヶ月~数年が多い |

| 情報開示 | 決算短信・有価証券報告書などを公開 | 契約前書面 財産管理報告書を投資家に配布 |

| ■ 民泊経営 |

→ 「はじめに「民泊」とは」(国土交通省)

→ 「minpaku 民泊制度ポータルサイト」(国土交通省)

| ■ 自宅の購入 = 「不動産投資」である |

| ・住宅ローンは 不動産投資ローンよりも はるかに低い金利で借りられる ・「団体信用生命保険」の加入で 万が一の時の 家族の備えになる ・老後の年金生活でも 家賃を払わずに住み続けることができる ・自宅を売却し 老人ホーム等への入居資金にすることが可能 ・その自宅を賃貸に出すことも マイホームとして選んだ物件は 自信をもって賃貸に出せる |

2025年10月28日