115. 新 NISA

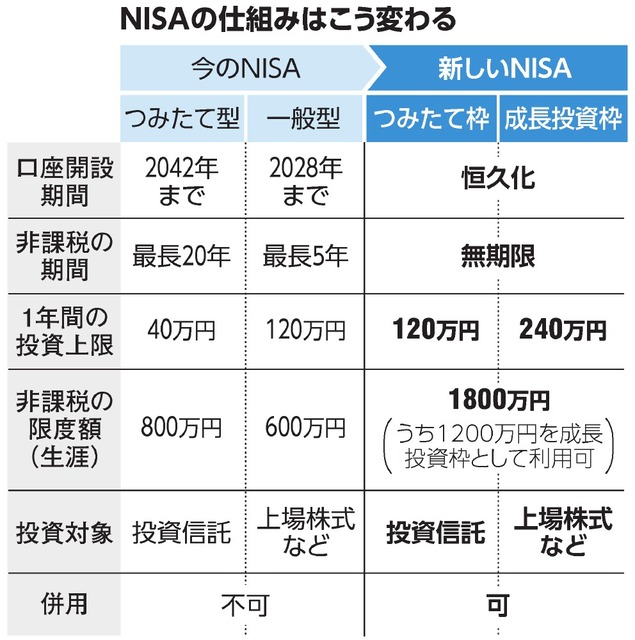

| NISAは2024年1月に大変身 〇 制度が恒久化 生涯で買付残高1800万円まで投資可能に(1人当たりの金額 夫婦2人で使えば 1800万円 × 2人分 使える) 〇 成長投資枠の使用は任意 つみたて投資枠だけで1800万円を使うことも可能 〇 生涯投資枠(一人当たりの金額)は 投資した時の金額(元本)で判断(簿価残高で管理)(運用で資産がいくら増えても無関係) 〇 生涯投資枠は管理が残高ベース 1800万円以内ならいつ使っても自由(資金の余裕のない若い時期は使わずに 中高年になってまとめて投資することも可能)(旧NISAの毎年の非課税枠は 使わなかったり売却したりすると消えてしまい再利用できない) 〇 売却すれば その投資元本分の枠(売却額ではなく 買い付けた金額)の「空き」ができる(ただし「売却すると複利効果が大きく損なわれる」)資金の余裕があれば再び投資可能(再利用できるのは売却の翌年から また 投資枠が復活しても 年間360万円の投資上限枠は変わらない また 年末までに使い残した非課税枠を翌年以降に繰り越すこともできない)積み立て投資枠の空きを 成長投資枠で利用することができる(その逆も可)) 〇 非課税保有期間が 無期限に |

| NISA(少額投資非課税制度)とは |

|---|

| 通常 株式や投資信託などの金融商品に投資をした場合 これらを売却して得た利益や受け取った配当に対して20.315%(所得税および復興特別所得税15.315% 住民税5%)の税金がかかります NISAは「NISA口座(非課税口座)」内で 毎年一定金額の範囲内で購入した これらの金融商品から得られる利益(運用益・配当)が非課税になる(確定申告する必要がない) つまり 税金がかからなくなる制度です(金融庁)使いこなすかどうかで老後資金に大きな差がつく |

・上図出典:朝日新聞デジタル

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 対象者 | 18歳以上の国内居住者 | 18歳以上の国内居住者 |

| 投資対象商品 | 積立・分散投資に適した一定の投資信託(現行の積立NISA対象商品と同様) | 上場株式(上場廃止の恐れのある管理銘柄や上場廃止が決まっている整理銘柄は対象外)・投資信託(①信託期間20年未満 ②毎月分配型 ③高レバレッジ(金融派生製品)型の投資信託を除外) |

| つみたて投資枠 (現在のつみたてNISA) |

成長投資枠 (現在の一般NISA) | |

|---|---|---|

| 長期の積立・分散投資に適した投資信託 (主に信託報酬が一定水準以下 販売手数料がゼロ 分配頻度が毎月でない インデックス型) |

現在 | 上場株式・投資信託など (投信はほとんどが対象) |

| ↓ | ↓ | |

| 変わらず(2024年3月15日時点で上場投資信託(ETF 7本)を含む国内投信281本 日本の投信全体で6000本弱なので 約4%に厳選されている) | 改革後 | 上場株式・投資信託・ETF・REITなど (対象となる投信は全体の約4割「テーマ型」(*)を排除する狙いも) |

(*)テーマ型投信:話題の事柄や国に注目し 関連業種や特定の新興国などで運用する投信 世間の関心が薄れると価格が急落しがち 手数料が高めで 信託期間が短いものが多い

・2024年から新NISAで投資できる主な商品

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| インデックス型投信 | 〇 信託報酬などに制限 | 〇 信託報酬の制限なし |

| アクティブ型投信 | 〇 信託報酬 資金流入期間 純資産残高で選別 | 〇 信託報酬の制限なし |

| 個別株式 | × | 〇 |

| REIT(不動産投資信託) | ×(バランス型投信での組み入れは可) | 〇 |

| ETF(上場投資信託) | 〇 | 〇 |

〇 つみたて枠の投信は金融機関にとって収益が小さいため 成長枠の高手数料のアクティブ型を積極的に勧めるケースが多そうだが「堅実に資産を増やしたい」のなら「成長枠でもインデックス型を選ぶ」「全世界に幅広く投資できる低コストのインデックス型投信を つみたて枠と成長枠の両方で使う」で可(年2回以上の購入をすれば つみたてとみなされるが 設定方式は 各社で違いがある)

→ ブログ「117. 投資信託」もご覧ください

| 新NISA | 成長投資枠 | 成長投資枠 | つみたて投資枠 |

|---|---|---|---|

| 投資できる金融商品 | 上場株式 | 投資信託 | 長期・積立・分散投資に適した一定の投資信託 |

| インターネット証券 | 〇 | 〇 | 〇 |

| (対面取引中心の)証券会社 | 〇 | 〇 | 〇 |

| 銀行 | × | 〇 | 〇 |

| NISAは2024年1月に大変身 |

|---|

| 「つみたてNISA」を基本にした制度に一本化 ・「つみたてNISA」をメインとし「成長投資枠」(「一般NISA」機能引き継ぎ)を設ける ・対象年齢を未成年者まで広げ「ジュニアNISA」を引き継ぎ |

| 「つみたて投資枠」と「成長投資枠」は併用可能 ・上限枠(生涯投資限度額を設定)を超えなければどちらの運用益も非課税に ・非課税限度枠を拡大 つみたて型を3倍の120万円 一般型は2倍の240万円に併用可なので 年に最大360万円までの投資が可能 |

| ・投資可能期間の期限をなくし 制度を恒久化 非課税保有期間を無期限に |

| □ NISA口座保有者の出国に伴う対応 ・出国日の前日までに「(非課税口座)継続適用届出書」を口座のある金融機関に提出 この届出書を提出した日から5年を経過する年の12月31日まで非課税の適用 ・帰国後 5年以内に「帰国届出書」を提出した場合 → 帰国後も 引き続きNISA口座で保有可能 ・帰国後 5年以内に「帰国届出書」を提出しない場合 → NISA口座は廃止となり 一般口座に払い戻し |

→「NISA特設ウェブサイト」(金融庁)もご覧ください

これにより「貯蓄から投資へ」の流れを強力に推進 「中間層を中心に、幅広く資本市場に参加することを通じて成長の果実を享受できる環境を整備する」としている

〇成長投資枠(年240万円)を使う運用例

| 運用目的や方針 | 投資手法や商品の例 | 特徴など |

|---|---|---|

| 主に老後の資産形成(慎重) | つみたて投資枠と同じ商品を毎月積み立て | ・投資初心者に向く ・管理の手間は少ない |

| 現役時代にも恩恵(中間) | 配当や株主優待狙いの個別株を購入 | ・株価の上昇時には売却も ・配当や優待の内容が変わるリスク |

| リターンを重視(積極的) | 相場下落時などに一括投資 インデックス型を基本にアクティブ型の投信や個別株も | ・投資経験者向け ・銘柄選びや投資時期が重要 ・投資先次第ではリスク大きく |

| ・旧制度との関係(2024年1月1日~) |

|---|

| ・2023年末までに 旧一般NISA および つみたてNISA 制度において投資した商品は 新しいNISAでの生涯投資枠には加算されない(制度の外枠で 現行制度における非課税制度を適用) *非課税期間が終了した商品を翌年の非課税投資枠に移管するロールオーバーは廃止 現行のNISA口座で購入した商品は 非課税期間が終了したものから課税口座に順次移管される 移管時の時価が課税口座における取得価額となり その後売却する歳の税金は その移管時の時価をもとに計算される *旧制度から新しい制度へのロールオーバーは不可 |

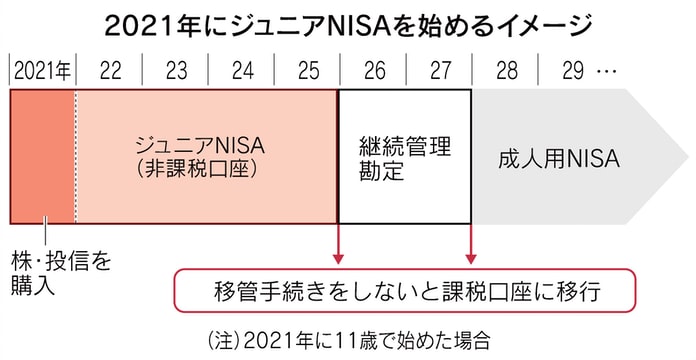

| ・2023年末までに(旧)ジュニアNISA 制度において投資した商品は 5年間の非課税期間が終了しても 所定の手続きを経ることで 18歳になるまでは非課税措置を受けられることになっているが

今回 その手続きを省略することになり 非課税期間(5年)終了後 自動的に継続管理勘定に移管され 18歳(1月1日時点で18歳である年の前年12月31日まで)になるまで非課税で保有することが可能となり

利用者の利便性を手当 *ジュニアNISAで保有している商品は 制度終了に伴い払い出しの年齢制限が撤廃され 2024年1月1日以降は18未満でも非課税のまま全額の払い出しが可能に → 対象年齢を未成年者まで広げ ジュニアNISAを引き継ぎ |

| ・現行のNISA制度の口座を開設している場合 自動的に新NISA口座が開設される(予定) *新NISA制度でも現行と同様に年単位でしか金融機関の変更はできない |

| ■ 旧NISAで保有する投信・株式の基本的な考え方 |

|---|

| 一般NISAの投信・株式 (非課税期間は5年 21年投資分は25年末終了) |

→ | 含み益 ・期限内に売却し利益確定 ・新NISAの投資枠で買い直しも 含み損 ・保有を継続 ・課税口座に払い出されたら損益通算も |

|---|---|---|

| つみたてNISAの投信 (非課税期間20年) |

→ | つみたてNISAで保有継続 |

| 〇 「新NISA」のメリット |

|---|

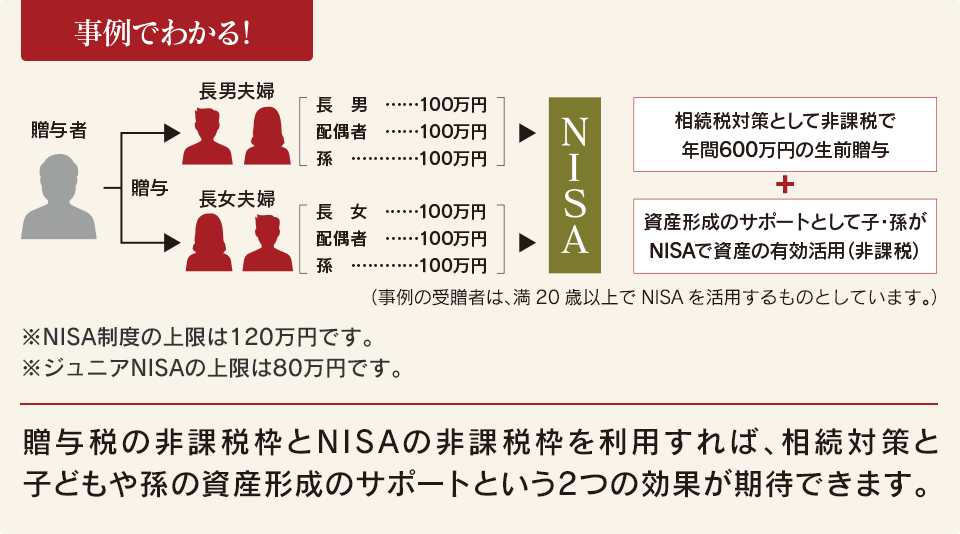

| 〇 冒頭の「NISAは 24年1月に大変身」枠内の各事項 〇 以下の 背景⑥ 「相続対策と子どもや孫の資産形成のサポートできる」をご覧ください贈与税の非課税枠とNISAの非課税枠を利用することで可能 〇 少額投資で得た配当や分配金、売却して得た譲渡益に税金がかからない(通常 は 20.315%(所得税および復興特別所得税15.315%、住民税5%)の税金がかかる)(非課税のため 確定申告をする必要がない) 〇 NISAは投資上限額内であれば、投資回数に制限はない また、購入商品数の制限もないため、1つの銘柄にこだわって高額投資することも、また複数の銘柄を少額ずつ購入して投資リスクを分散することもできる |

| 〇 「こどもNISA」登場(2026年税制改革)「NISAつみたて枠」を18歳未満に解禁、上限600万円 12歳で引き出し可に |

| ● 「新NISA」のデメリット |

|---|

| ● 旧NISA と同様 ほかの特定口座や一般口座と損益通算することはできず NISA口座で生じた損失(譲渡損失、売買損失)の繰越控除もできない(損失は「税計算上ないものとみなされる」)そのため、3年間の繰越控除の適用を受けることができない (反対に NISA口座での投資で得た配当や売却益には税金がかからず 売却時の利益については 旧NISAと同様確定申告する必要はない) ● NISAは 外国税額控除の対象外(米国ETFを買う際 通常の課税口座なら確定申告で条件を満たせば 分配金や配当金への米国課税分(10%)は「外国税額控除」として全額または一部が還付される) ● 相続発生時 相続人のNISA口座には引き継げず 課税口座に移される ・NISA口座で運用していた人が死亡した場合 相続人は死亡を知った日以降 遅滞なく金融機関に「非課税口座開設者死亡届出書」を提出 ・相続が生じた時点でNISA口座内の資産は 払いだされたとみなされ 相続人の課税口座に移される(相続発生日の時価が資産の取得価額となる) ・相続発生時までの含み益には課税されず その時点の評価額が相続財産となる ・相続した資産をNISA口座で運用したい場合は 一旦売却し その資金を用いて新しいNISA口座で投資する ● NISA口座以外で保有している金融商品は、NISA口座への移管ができない ● 課税口座に移管した場合、時価で購入したとみなされる ● NISAを利用するためには、証券会社、銀行、一部の生命保険会社や運用会社などの金融機関で非課税口座(NISA口座)を開く必要がある 口座は日本に住んでいる18歳以上の人であれば開設できる(1人1口座のみの利用)開設後は金融機関を乗り換えることもできるが、年に1回しか変更できない |

| ・年金減少社会 は 自助努力で |

|---|

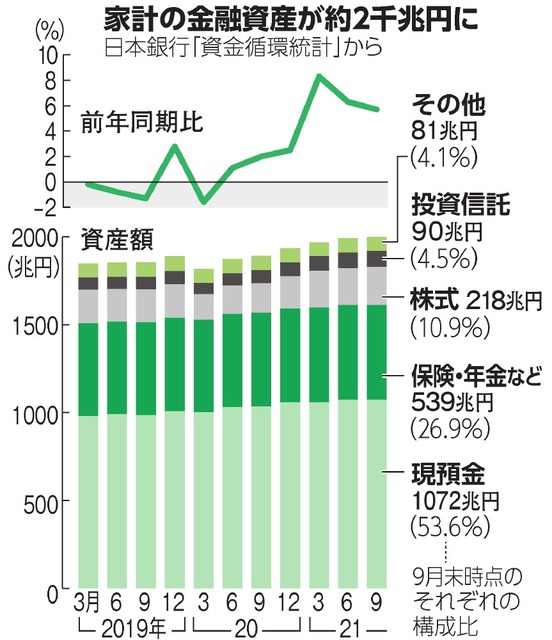

背景① 「家計の金融資産が 約2000兆円」

預金するだけでは お金をふやせません 定期預金金利:0.002% 例えば、100万円を定期預金に1年間預けても、1年間で20円(税込)しか増えません(金利が

150倍の0.3%になっても 1年間で3000円(税込)です)

また 変動10年国債(新発10年国債の利回りに応じて半年ごとに金利が見直される)の金利は 年0.05%(最低保証)(直近の金利は 0.50%前後)

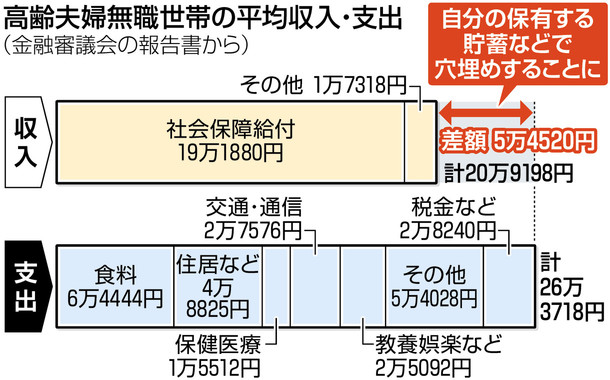

背景② 「2000万円問題」

「2000万円不足」がおかしい理由 は たくさんありますが・・・

→ 詳しくは ブログ「120. 家計管理」をご覧ください

| 金融庁が示した「報告書」(人生100年時代を見据えた資産形成を促す報告書)(2019年6月) |

|---|

| 長寿化によって会社を定年退職した後の人生が延びるため、95歳まで生きるには夫婦で約2千万円の金融資産の取り崩しが必要になるとの試算を示した。 公的年金制度に頼った生活設計だけでは資金不足に陥る可能性に触れ、(現役時代から)長期・積立・分散型の資産運用の重要性を強調した。定年を迎えたら退職金も有効活用して老後の人生に備えるよう求めた。 |

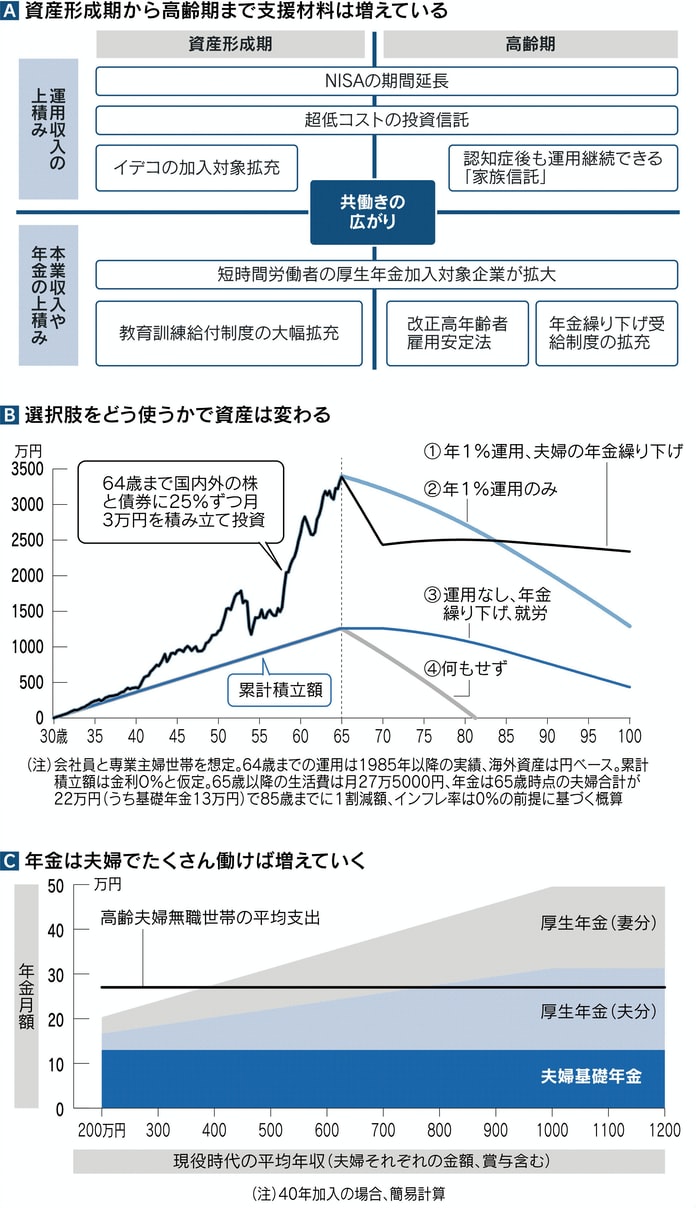

背景③ 「資産形成の支援材料がそろってきている」

また、共働き家庭も増加している 自分の人生でこれらを活用し 「資産運用」をするかしないかで数千万円程度の差がつく

・例えば 毎月1万円を10年間 想定利回り3%(低リスク商品の利回り これで運用できた場合)で積立投資すると 最終想定積立金額:1,397,414円(年1回の複利計算 手数料、税金等は考慮せず)

・こちらも参考に→

「資産運用シミュレーション」(金融庁)

| ・資産形成の支援材料がそろってきている また 共働きが広がっている 自分の人生でこれらを活用し「資産運用」をするかしないかで 数千万円程度の差がつく |

|---|

| 新NISA(つみたて投資枠) | iDeCo | |

|---|---|---|

| 加入条件 | 20才以上(国内居住者) | 20~64才(国民年金保険者) |

| 最低積立額 / 掛け金額 | 少額から可能 | 月5000円以上 |

| 年間投資枠 | 120万円 | 14.4万~81.6万円(*) |

| 購入できる商品 | 積み立てや分散投資に適した投資信託 | 投資信託や預金など |

| 購入 / 資金拠出時 | 税制優遇はなし | 掛け金が全額所得控除 |

| 運用時 | 運用益は非課税 | 運用益は非課税 |

| 受け取り時 | 運用益は原則非課税 | 退職所得控除などの対象 |

| 引き出し | いつでも可能 | 原則60才以上 |

(*)加入する年金制度や働き方によって異なる

| 〇 「こどもNISA」登場(2026年税制改革)「NISAつみたて枠」を18歳未満に解禁、上限600万円 12歳で引き出し可に |

| 口座管理手数料 | 給付手数料 | |

|---|---|---|

| 企業型DC | ・掛け金拠出期間は企業負担 ・拠出期間終了後は本人負担が多い |

本人負担が多い |

| iDeCo | 本人負担(無料~年数千円 金融機関で異なる) | 本人負担 |

| 新NISA | なし | なし |

・iDeCo や NISA については→「 Q&A 資産運用・投資」もご覧ください

→ ブログ「116. iDeCo」をご覧ください

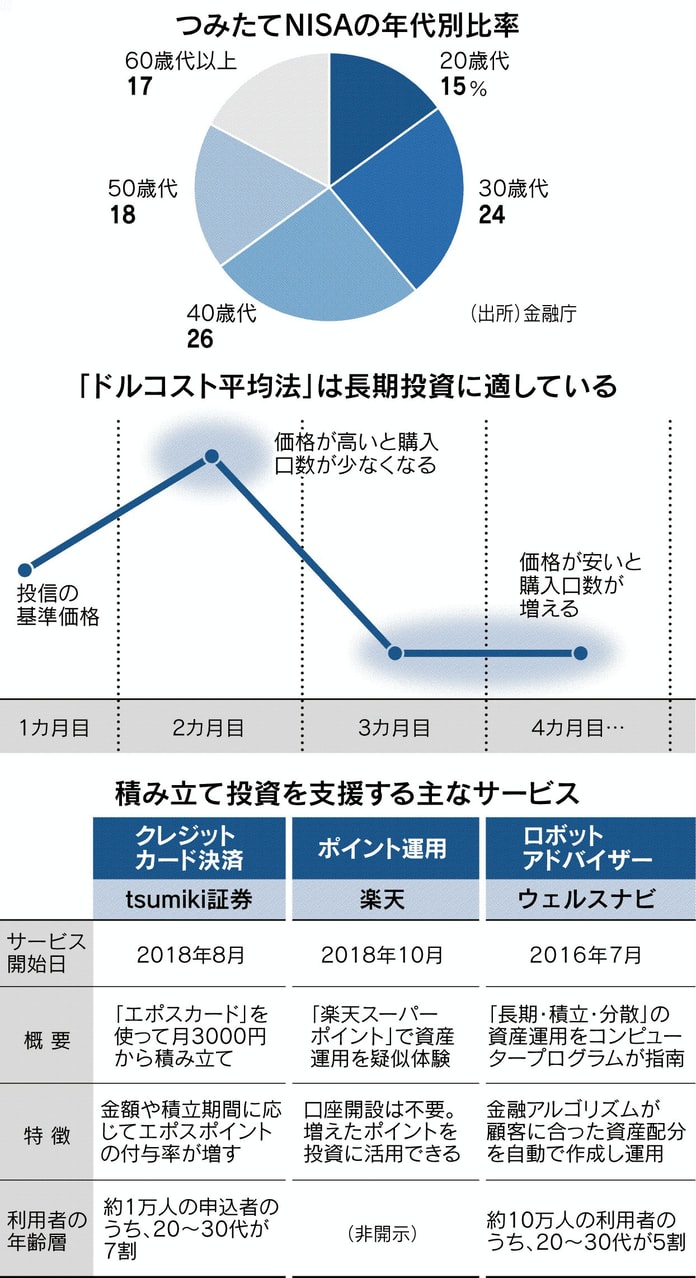

背景④ 「積み立て投資を支援するサービス」(お試し投資)が充実

→ ブログ「048. お試し投資」をご覧ください

背景⑤ 「公的医療保険の手厚さ」

人生の3大支出 住宅資金・教育資金・老後資金に次ぎ 支出が多いのが「保険」という家庭も結構多い

例えば 年間払い込み保険料を30万円 払込期間50年間 とすると

30万円 X 50年間 = 1500万円 結構な金額に

「保険」に対する考え方は人それぞれではありますが・・・しかし 過剰な保険契約が家計を圧迫しては 本末転倒

「「公的保険」の手厚さを 知らないことで 必要以上の民間保険に加入してしまうことがないように注意しましょう」(金融庁)とも言われます

・「公的医療保険の手厚さ」については

→ ブログ 「104. 保険を補完」をご覧ください

背景⑥ 「相続対策と子どもや孫の資産形成のサポートできる」

・上図出典:東洋証券

・「こどもNISA」創設(2026年税制改正)「NISAつみたて枠」を18歳未満に解禁 上限600万円 12歳で引き出し可に

年間60万円まで投資でき、総額は600万円までとする。(早ければ2027年に開始)引き出せるのは12歳以上になってから(親世代が勝手に使ってしまうことを防ぐ)

(18歳以上の年間上限は120万円、個別株も含めて幅広く投資できる「成長投資枠」との合計で1800万円という上限額は変えない)

| こどもNISA (つみたて投資枠) |

新NISA つみたて投資枠 | |

|---|---|---|

| 対象年齢 | 18歳未満 | 18歳以上 |

| 年間投資枠 | 60万円 | 120万円 |

| 総額 | 600万円 → 18歳になったら自動的に移行 | → 1800万円(成長投資と合計で枠) |

| 投資商品 | 国が定めた基準を満たす投資信託・ETF | 国が定めた基準を満たす投資信託・ETF |

| 投資方法 | 積立 | 積立 |

| 資産引き出し | 条件を満たせば*12歳以降に可 | 制限なし |

| 売却枠の再利用 | 可能 | 可能 |

*(条件):資金の使途が子のためであり 子が払い出しに同意したことを示す書面とともに 親権者等(口座管理者)が申し出書を金融機関に提出

■「ジュニアNISA」(未成年者少額投資非課税制度)(2023年12月で制度終了)

背景⑦ 「相続時精算課税」が改正される (23年度税制改正)

→ ブログ「086. 生前贈与」をご覧ください

背景⑧ 「物語る各種 シミュレーション」

・こちらも参考に→

「投資の基本」(金融庁)

「基本から、きちんと知りたい人のための投資の時間」(日本証券業協会)

「株価指数連動定額積立投資シミュレーション」(NPO法人 みんなのお金のアドバイザー協会)

(

)

2026年02月10日